万亿特斯拉,谁的阴影

特斯拉再次成了全球资本市场关注的焦点。

经过为期五个月、114根K线组成的、86%以上的上涨之后,特斯拉的总市值达到了1.08万亿美元。这是人类历史上市值最高的汽车公司——如果它仍然能够用汽车公司来定义的话。

就像一个身材无比庞大的巨人,或是高耸入云的红杉树。特斯拉在汽车行业里,成了那个遮挡太阳的角色。在它之下,全球整车厂都成了树影下的青草:

2020年3月以来,美股市场上老牌车企福特汽车股价持续大涨超过3倍,但市值竟然“仅有”670亿美元;

中国最成功的高端国产新能源品牌蔚来,自2021年初至今股价累计下跌超过15%,最深跌幅超过了50%。小鹏、理想的遭遇也是类似,在美股市场里先是遭遇了50%的下跌,然后又在特斯拉股价上涨的过程中基本“保持沉默”;

更多的燃油车企在资本市场中表现更差。最具代表性的就是上汽集团,这家中国规模最大的车企目前市值仅有2000亿元出头,市盈率不足10倍,但是每年经营现金流入6000亿元以上,账上现金1600亿元以上,股东权益合计3200亿元。

也就是说,上汽集团目前的市值总额,甚至低于其股东权益。其市净率已经逼近2020年6月底创下的历史最低值。

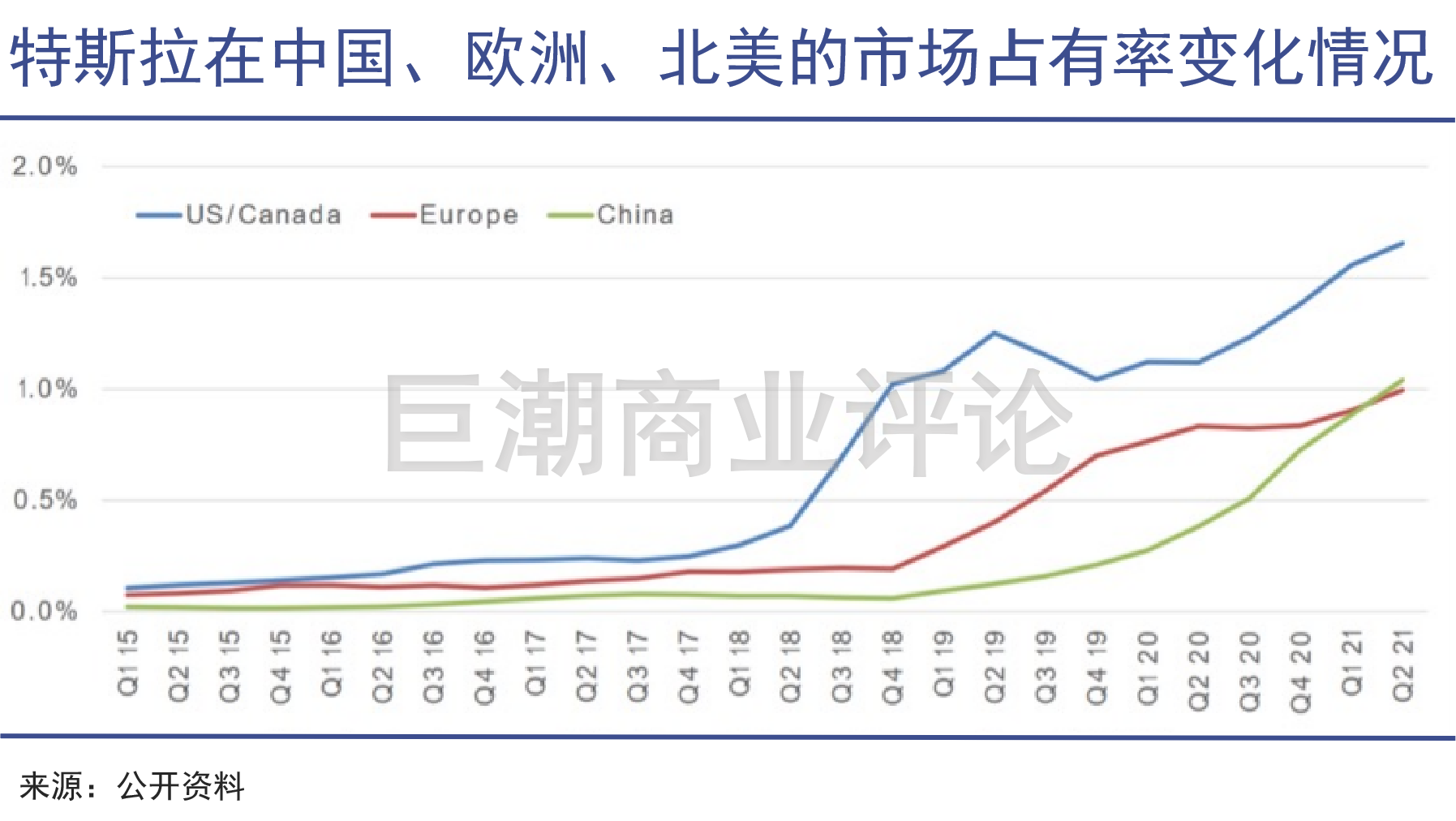

按照目前的数据,特斯拉在中国、欧洲汽车市场的占有率在1%左右,在美国加拿大市场高一些,超过了1.5%。但就是以这小小的市场份额,特斯拉却获得了新能源汽车(甚至是整个产业链)大部分的资本关注度。

市值是资本市场对企业未来利润总额的判断。出现这样的情况就意味着,资本市场判断,特斯拉未来将要赚的利润要超过几乎所有知名车企的总和。站在2021年的当口,这是难以想象,却又在真实地在发生着的事情。

供应链的逆向选择

2021年的资本市场中,车企表现陷入了极端的分化行情之中。

严格来说并非完全是由于特斯拉一家独大造成的,这种分化行情有着非常复杂的形成原因。芯片“断供”,就是其中非常重要的一个原因——芯片不足的车企,就无法充分放量匹配市场需求。

全球汽车咨询机构AutoForecast Solutions的最新数据显示,截至10月17日,芯片短缺已经导致全球汽车市场累计减产962.5万辆,其中中国汽车市场累计减产量184.6万辆,占比19.2%。

小鹏和蔚来汽车的两位创始人,都表达过对供应链特别是芯片供应的担忧。就连马斯克也曾在8月份坦白,“在一些标准化的汽车芯片方面,特斯拉受到了供应链的极大制约。”

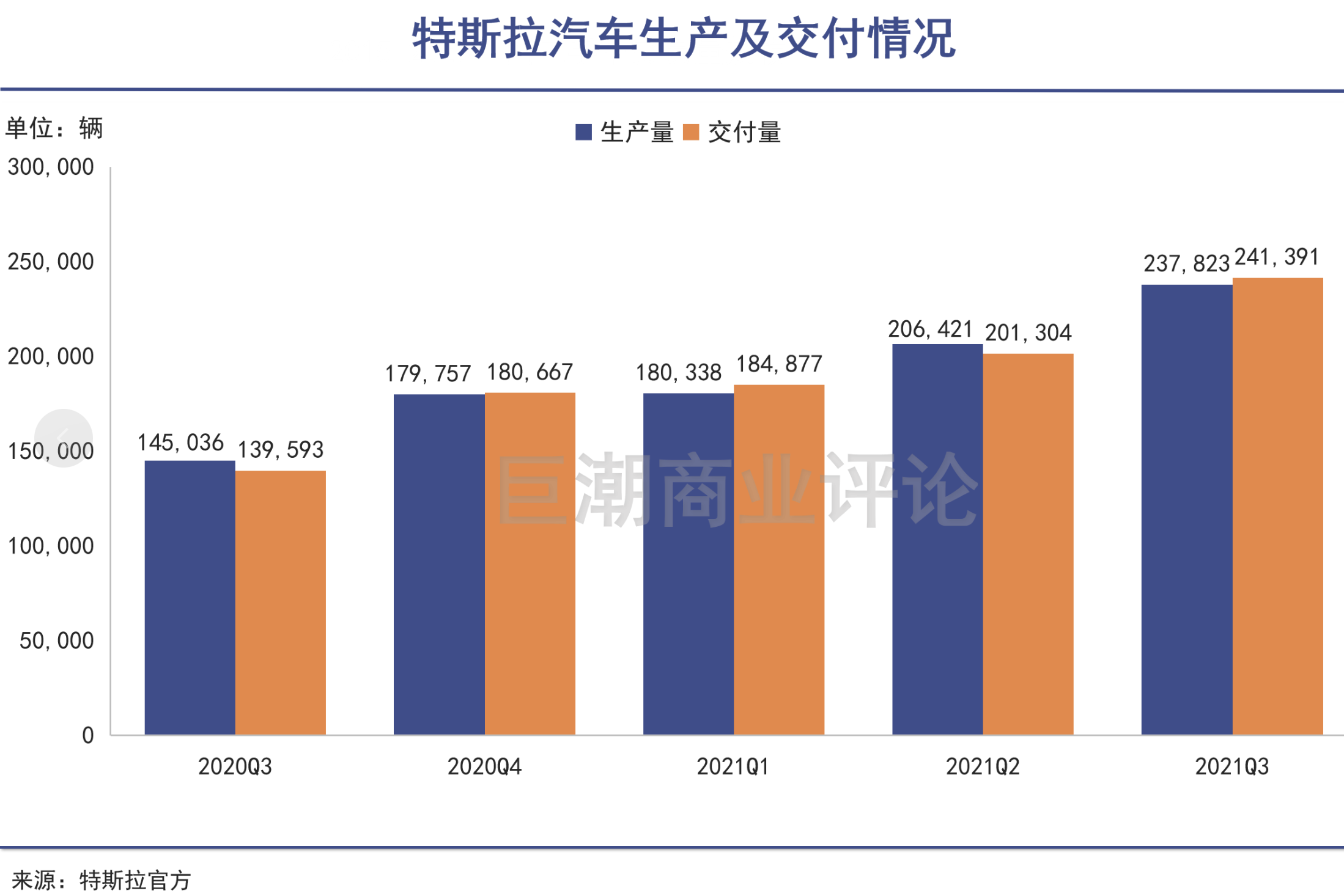

但特斯拉却并没有受到类似小鹏、蔚来那么明显的影响。特斯拉官网的数据显示,过去几个季度其产量一直平稳提升,尤其是中国上海的工厂明显放量,已经能够做到向全球释放产能。

其背后的原因虽然很多,但整体上看,最重要的两个原因就是特斯拉向芯片厂商进行预付款,进行了成功的芯片抢购,以及通过介入芯片设计和生产,实现了部分芯片的自给。

蔚来、小鹏、理想甚至是传统燃油车企们,同样在抢购汽车芯片,但实际的效果却远比特斯拉要差。另外,早在2016年之前,特斯拉就已经在做各种自产芯片的筹划,目前已经能够在包括视觉芯片等方面实现部分自给。

对于大多数汽车厂商来说,虽然难以实现芯片的自给,但也可以像特斯拉一样去砸钱给芯片企业付预付款,但为何鲜有成功者?

这是因为芯片企业对车企的供货选择,实际上就是在对汽车行业的未来下注。

相比传统车企的大规模采购,新能源车企整体的采购规模不算大。特斯拉在采购数量规模上对于芯片企业来说属于适中,不多也不少。相比之下蔚来、小鹏等车企的采购规模太小,与芯片厂商的谈判更加艰难;

芯片厂商在选择向车企供货的时候,会综合评判其未来的长期发展,优先绑定最有可能成功的车企,这是一种对合作伙伴的筛选机制。显然有部分“新势力”不属于优先保障的客户群体。

另外,传统车企们采购量虽然巨大,但是在芯片厂看来属于“过去式”,因此会选择性地放弃掉一部分,去供给特斯拉。

所以我们能够看到,过去一段时间里燃油车企的缺芯情况同样严重。特斯拉被供应链们所认可和选择,让特斯拉得以更加平稳地度过缺芯危机。而这一切也被资本市场看在眼里。

被资本冷遇的蔚小理

先发优势、技术优势、品牌势能,再加上中美欧三地市场的滋养,让特斯拉的产能与销量飞轮快速旋转。2020年,特斯拉全年销售50万辆,2021年前三季度,其销售量同比2020年已经翻倍,达到627350辆。

相比之下,蔚来2020年总销量4.37万辆,仅有特斯拉的不足十分之一;理想2020年靠一款车卖了3.26万辆,小鹏2.7万辆的总销量规模更小。

比亚迪是国内品牌中在产量、销售规模上最接近于特斯拉的。2021年前三季度总销量33.76万辆。并且和特斯拉一样,比亚迪也在一些关键的配件——包括电池和部分类型的芯片上拥有自己的产能。

因此,如果不考虑目前在新能源汽车上投入有限、尚处于起步阶段的日、德汽车品牌的话,会发现特斯拉、比亚迪是最具规模优势的两家新能源车企。

“巧合”的是,这两家公司也是目前市场上股价涨幅最好的两家新能源车企。

庞大的产销量可以帮助特斯拉和比亚迪获得规模优势,进一步降低各类配件采购价格。但“新势力”们在这方面却存在明显的问题。

首先是蔚来汽车,其创始人李斌曾经明确表示蔚来对标的并非是特斯拉,而是将自己的竞争对手锁定在了奔驰、宝马,也就是新能源的豪车定位。

蔚来的产品有匹配豪车的高价格(和随之而来较高的毛利率),但高价格劝退了大量潜在的购车者,现阶段有相当多的品牌价值无法转化为销量和产能。

李斌正在积极考虑开设第二品牌进军大众市场

2021年,蔚来没有新车上市。根据李斌的规划,其2021年产能将达到30万辆,2022年底到达60万辆——但2021年股价表现在新势力中是最弱的;

理想的情况更加直接:至今仍然只靠ONE一个车款来打天下,虽然卖得非常好,但相当于是把自己限定在了特定的市场中,产品线急需扩张——理想内部显然对此也会有明确的认识,但车辆从设计到下线的时间漫长;

小鹏是新势力中最接近特斯拉战略和定位的,在车款、定价、产能扩张上都有一定的“侵略性”,到2022年上半年将会有肇庆、广州等工厂完工,其整体年产量将达到30万辆。这样的战略更容易与特斯拉形成对照,其2021年的股价表现,在新势力中最具弹性。

整体上看,三家企业虽然也有漂亮的增长数据,但规模效应对比特斯拉、比亚迪都处于弱势。在新能源汽车渗透率快速提升、产能争夺白热化的阶段,没有占据有利地位。被资本市场阶段性看淡,是合乎产业发展逻辑的。

战场纵深仍然巨大

随着特斯拉的市值正式突破万亿美元,人们对新能源汽车市场规模的想象被再度打开了。

新能源汽车仍有非常大的市场空间。仅从市值上看,可能很多人会以为特斯拉、比亚迪已经是“巨型企业”了,但实际上,特斯拉+比亚迪+蔚小理2021年全球产量的总和,尚不如一汽大众一年的产量。

2020年,一汽大众国内产量突破200万辆,是中国产能最大的车企。如果再与丰田、大众集团对比,这仍然是一个算不上大的数字:2021年丰田汽车的全球产量达到历史新高,预计将累计生产920万辆,到2022年预计将生产1000万辆以上。

新能源汽车与燃油车之间产销量的鸿沟,远比人们想象的要巨大得多。

但不同于其他任何行业的是,汽车行业存在着非常明确的替换趋势:

政策方面,包括中国、欧洲都有相对明确的燃油车禁售时间表,中国更是提出了明确的碳中和时间表;市场方面,原油价格不断上涨,进一步促使中立的潜在购车人倾向于新能源车;技术方面,有稳定电力供应的新能源汽车,才能让汽车实现彻底的智能化。

在这种局面下,跑马圈地的速度和规模至关重要,这也成了资本市场评判行业内企业非常关键的指标。

蔚小理们并非不知道规模优势的重要性。自美国上市以来,几家公司积极通过各种方式融资,放弃一部分股权,以扩容资本储备,以加速占领市场。

但因为产品、战略、发展时间等多种问题,新势力仍然无法实现快速放量,与特斯拉在产能上的差距甚至有放大趋势。

西部证券预测,预计特斯拉2021年整车产能将超过95万辆。2022年随着美国德州、德国超级工厂投产,整车产能将接近180万辆。相比之下,比亚迪、蔚来、小鹏、理想在非常乐观的预期下,规划产能与特斯拉相比也有巨大的差距。

这意味着在产能和规模优势上,国内新势力车企在特斯拉面前始终将处于劣势。

更何况在特斯拉之外,还有传统能源车企虎视眈眈——财大气粗且品牌价值巨大的大众、丰田、奔驰宝马,都在规划百万辆以上的新能源汽车产能。不仅在德国和日本市场,这些品牌在全球都有着深厚沉淀。

至少到现在为止,在竞争对手与潜在的竞争对手面前,蔚小理们仍不够强势。

写在最后

圣塔菲研究所前所长、顶尖的理论物理学家杰弗里·韦斯特,在其所著的《规模——复杂社会的简单法则》一书中举了关于轮船的例子:

与一艘小轮船相比,一艘大轮船运输每吨货物所需的燃料会成比例地减少。因此,大轮船比小轮船更节能高效,这是规模经济的一个绝佳例子,而且给全球贸易和商业发展带来了巨大的影响。

规模效应在制造业中无时无刻不在体现,几乎所有的制造领域都需要庞大的采购规模,才能实现尽可能低的生产成本。一个巨大的“规模飞轮”,能够让企业完成对竞争对手的多方面超越——更低的价格、更有保障的产品质量、更稳定的性能。

站在消费者的角度,人们也许不明白规模优势的具体因果,但对于最终产品性价比上的差异,却可以清清楚楚地感受到。

登录

登录

注册

注册