RFID渗入银行经营各环节 大幅提升数字化服务水平

由于遭到来自互联网金融领域的竞争,银行业面临着越来越大的挑战。

在过去很长一段时间里,国内的银行业长期在缺乏竞争的环境中成长起来,发展出一套传统的经营系统和运作流程。然而,在更具服务灵活性和更新的技术面前,这套旧有模式不免显得有些刻板且低效。

(来源:pexels)

因此,近年来各大银行都在积极引入通讯技术、云计算、大数据等技术,推动自身的数字化转型。在这个过程中,RFID技术成为推动银行业数字化转型的重要力量之一,渗透到银行日常经营的诸多环节当中,比如钱箱管理、固定资产管理、档案管理、票据防伪等等。

归结起来,RFID技术能够更好地满足银行对于资产管理安全性的需求,并大幅提升银行内部的经营管理水平。正是出于上述原因,目前,银行业引入RFID技术的热情持续高涨。

引入RFID技术 带来更高效管理方式

对于银行业的诸多场景而言,引入RFID技术在很大程度上改变了传统的经营管理方式,使得工作方式转向数据化,经营变得更加高效且可靠。

以银行业钱箱管理为例,传统的钱箱管理一般采用人工作业方式,不但效率低下,信息也非常不透明,使得资产的监控和管理都很不方便。据了解,以往在银行运钞车的钱箱交接,以及钱箱入库的过程中,总会不时出现冒领和挪用情况。

因此,越来越多银行开始采用RFID技术管理钱箱,通过RFID无线数据读取、追踪功能,实现钱箱的“管、控、营”一体化。

在钱箱上安装RFID标签,在钱箱出库、入库,以及网点交接的过程中,均能通过读取设备对RFID标签自动识别记录,并将数据写入信息系统。同时,借助RFID系统,也能够实现对钱箱的动态追溯,知道钱箱在库房、途中,还是在网点。

在使用RFID方式后,能够大幅减轻相关的工作劳动强度,减少钱箱出入库时间,提高工作效率。在RFID系统后可以实现统一管理,有助于减少风险,降低人为失误的可能性。此外,RFID技术带来了实时可查、可记录、可清点、可追溯的优势,大大推动了管理的自动化和智能化。

目前,国内大型商业银行均已实现对全国数据的集中化管理,设有各自的大型数据中心,这些数据中心均铺设了大量IT设备,设备的运营维护难度不小。对于这些数量庞大、外观一致的设备管理而言,RFID技术无疑是最佳选择。

中国建设银行通过应用RFID技术,对银行数据中心机柜及其内部设备等固定资产加装RFID标签,数据中心机房出入口及机柜内部安装RFID识别设备,结合机房环境定制监控软件、自动报警系统、访问控制系统,构建完整的资产管理监控平台,实现对 IT设备全面可视化跟踪监控,极大地方便了数据中心管理人员对IT设备的管理效率。

RFID技术渗入银行经营管理各大环节

银行的业务类型复杂,涉及的财物、数据量很大,且对安全性有很高要求,而这方面的需求恰好与RFID的技术特性有着很高契合度。

虽然银行业对RFID技术的接受度很高,不过不同银行在引入RFID技术时,还是会根据自身的需求应用到不同环节中。

不少银行会在存单中加入RFID芯片,借此提高票据的防伪能力。内置了RFID芯片,银行就能有效辨别存单的真伪,进而打击不法分子的诈骗行为。

2016年,河南农信银行全面采用了使用RFID技术的新大额存单,存单中加入了防伪全息标加烫印技术和RFID芯片技术,在防伪造方面达到先进的技术水平,具有防伪能力强、科技含量高和可靠性好三大特点,有效保障客户的资金安全。

还有许多银行采用了基于RFID技术的银行信贷档案智能管理系统,实现注册、文件流转、归档、借出、归还、销毁、盘点、催缴、权证要件防伪等全过程的电子信息化智能控制管理。

在银行贷款业务中,为了规避风险,常常需要对大量抵押品进行管理。而基于RFID技术的抵押品管理系统,有效防止金融案件的发生,实现抵押品的出入库、维修、盘点、调拨等全生命周期管理,并对重要抵押品进行实时监控。

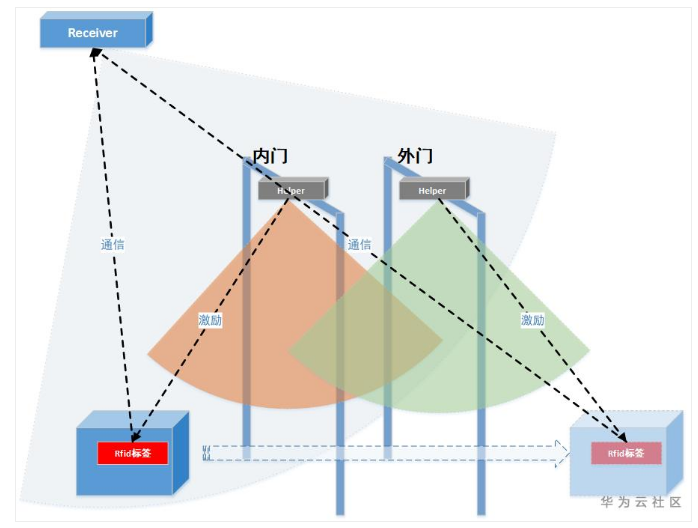

还有一些银行将RFID技术应用在VIP客户管理中,给VIP客户提供内置RFID电子标签的VIP专属银联卡。当VIP客户到达银行时,有源读取设备和单向天线可以检测到VIP顾客。一旦贵宾客户进入银行大门,其个人信息,包括其姓名、历史和最近的交易等信息会即刻从量身定做的应用软件数据库中调出。

对银行而言,通过引入物联网技术提升服务能力和水平是发展的必然选择,而RFID是银行系统走向信息化的绝佳方式。

不过,从目前的现状来看,银行业对RFID技术的应用还多是在一些封闭场景,虽然能有效提升特定经营环节的工作效率,但是数据化管理的程度还不算太高。因此,如果能够打通一些环节之间的区隔,或可以在更大程度上发挥出RFID在数据管理方面的优势。

登录

登录

注册

注册