南通农商银行推动数字普惠金融 RFID技术实现档案管理精准化

2020年,南通农商银行大力实施“数字化金融转型发展”战略,充分利用自身金融服务优势,不断加强金融科技创新,推动全行高质量发展成效显著,该行金融科技创新试点支行——新城支行,全年净增小微信贷客户1350户、金额25854.46万元,信用贷款净增1473户、金额27236.86万元。以全行1/10的营销人员,完成了全行1/5的个人贷款户数、1/4的经营性贷款户数、1/3的小微贷款户数。

经营模式数字化,普惠金融发展走上“快车道”。该行2019年开始探索研发智慧微贷系统,应用大数据技术,实现目标客户自动搜索、刷新、筛选、分配,提高全行精准营销能力。实现对营销计划、营销方案、营销结果进行全面管理,构成覆盖营销前、营销中、营销后的端到端的全程营销管理流程、销售线索管理等。重点实现对目标客户群体的搜索,市场活动管理、评估,客户的产品推荐,包括营销活动管理和跟踪记录、销售线索管理等。系统自2020年4月上线以来,平稳运行贷款多笔,通过纯线上的操作实现获客成功率提升50%,信贷材料制作提升60%,审批效率提升70%,并实现全程无纸化办公,真正做到节能减排。

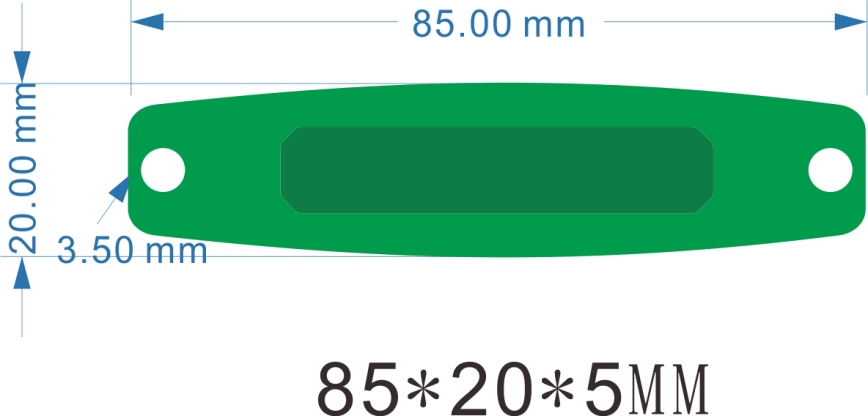

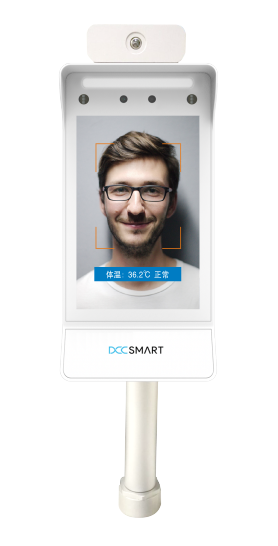

运营支撑科技化,推动效能提升持续翻番。近年来,该行围绕人脸识别、智能语音、云计算、大数据平台四大金融科技平台建设和优化,持续打造行内金融科技应用场景。一是运用RPA软件机器人技术提升贷记卡发卡效率,完全代替人工完成基本信息提取、录入等操作。与人工操作相比较,机器人操作速度至少可以达到人工处理速度的200%,同时还可实现 24小时全天候工作。二是CFCA流程引擎助力支行行长线上签章,实现征信查询、支行用章、贷款审批等线上认证,彻底解放支行行长,同时该技术产生的数据易于验证保存,签字用章均有迹可循,一定程度上提升了支行业务的安全性。三是RFID技术实现档案管理精准化,通过建立档案管理系统,实现通过一台 PC、一台 RFID 手持机、一卷 RFID 标签、一台RFID通道读写器即可实现完整的档案管理流程,并对档案出入库进行实时监控,增加了档案的安全性,新城支行已完成1000多份普通贷款档案及6000多份车辆分期贷款档案的整理工作。四是人脸识别技术开展厅堂精准营销,通过摄像机采集客户信息,后台比对精准实现对客户的身份识别,后面再结合大数据平台的数据处理能力,将线上线下全面融合,实时推送客户信息,便于为客户提供个性化的服务和咨询,实现有效调配服务资源。

产品服务开放化,金融服务体系不断丰富。通过自主创新和合作创新不断丰富线上产品体系,一方面,借助大数据对存量客户“挖金矿”,去年4月上线纯信用贷款产品——通通贷,采取线上线下并行评审方式开展,通过对存量金贝马上贷经营类客群的引流,线上推送CROS系统初审结果,客户经理采用德储微贷技术开展线下并行的实地调查,根据实际经营情况增加授信额度,提升存量客户价值,打造数字化转型“探路石”。截至去年12月末,累计发放通通贷99笔、金额1353.5万元。另一方面,在疫情期间该行充分发挥自主创新类贷款无接触式服务优势,支持疫情期间企业及个人信贷需求,研发首个基于本地企业税务数据的纯线上经营性贷款产品——金贝互通贷,综合运用RAROC风险定价模型、反欺诈模型、大数据模型等风控模型,全流程线上为本地客户提供日常生产经营周转的信贷服务,截至去年12月末,该产品累计授信585户、累计授信金额8452万元,用信385户、余额5033.76万元。

登录

登录

注册

注册