长线or短线?博通两次出售IoT业务启示

这些年来,大家见惯了大公司转型物联网,在各种发言场合提出对万物互联的美好畅想,一定很少见哪家公司5年内连续2次卖出自家IoT部门吧。

但这事真的有,而且暗藏玄机。

2016年,Cypress以5.5亿美元买下博通的IoT事业部门,整个交易案的内容物包括:使用Wi-Fi、蓝牙、以及Zigbee技术的IoT产品线及相关知识产权,以及WICED品牌与研发体系。当时,博通的物联网事业部在全球约有430位员工,过去12个月创造了1.89亿美元的营收。

赛普拉斯在其官方通告中表示,此次收购将加固公司在嵌入式系统领域的领导地位,同时博通的生态系统将有利于赛普拉斯快速打开物联网、汽车和工业等领域的新市场。而博通,如偿所愿地继续专注自身核心市场。

就在人们以为博通不走寻常路,对物联网兴趣不大的时候,或许谁也没想到,多年以后事件可以重演。

2020年7月,在人机交互技术上发展迅速,有志于探索物联网业务的Synaptics公司,宣布将以 2.5 亿美元的价格收购博通的无线 IoT 业务。更准确地说,此次交易将使Synaptics 获得博通面向IoT市场的 Wi-Fi、蓝牙和 GPS 产品以及开发中的产品和业务关系本身的"某些权利"。

Synaptics 表示,此次收购巩固和加速了该公司在消费物联网市场中的地位,预计未来能使其年销售额增长6500 万美元,以及提高公司非通用会计准则下的毛利率和利润。

将两个事件结合起来,博通在物联网上的战略方式已经初露端倪:即不断发展IoT相关业务以寻求出售的利基。

或许,博通是决定回避物联网产业链复杂、回报周期长的痛点,发挥自身在技术上的积累和优势,以更像"边缘人"的角色,采用更像资本操作的手段从中获取盈利。

更重要的是,我们很难觉得博通为此付出了多大的成本,因为出售这些业务甚至不会对博通的价值产生影响。

那么,博通有何底气如此操作?其他公司也可以复制吗?我们尝试梳理这样的问题。

博通是家什么样的公司?

按照半导体芯片行业的典型运作模式,博通属于Fabless类型,即无厂IC设计公司。

按照TrendForce旗下拓墣产业研究院最新统计数据,博通公司在IC设计公司营收排名中占据榜首,2019年在IC设计领域完成172.46亿美元营业收入,虽然较2018年营收有所下滑,原因多与半导体行业市场景气程度、中美贸易战有关,而实际上一大半IC设计厂商都遭遇了这类问题。

按照财报内容,2019财年博通实现营收225.97亿美元,同比增长8%,年度GAAP净利润为27.24亿美元。

博通的营收主要由半导体解决方案、基础设施软件、知识产权许可三部分组成。

半导体解决方案部门主要包括明星级的有线基础设施业务(以太网交换芯片/数据包处理器/ASCI等)和无线芯片业务(Wi-Fi芯片/蓝牙/GPS芯片等),二者各自拥有领先的市场份额;

基础设施软件部门主要包括主机、企业软件解决方案和光纤通道存储区域网络业务,这项业务与2018年博通斥资189亿美元收购美国商业软件公司CA Technologies,2019年斥资107亿美元收购赛门铁克旗下的企业安全部门有重要关联,借助收购,博通在IC设计以外又开拓了基础软件领域的新道路。

眼下,半导体解决方案营收占据博通整体的四分之三以上,基础设施软件在博通的收入占比逐步上升,2019 Q4所占比例为21%。

博通的成长方式,使出售IoT业务成必然

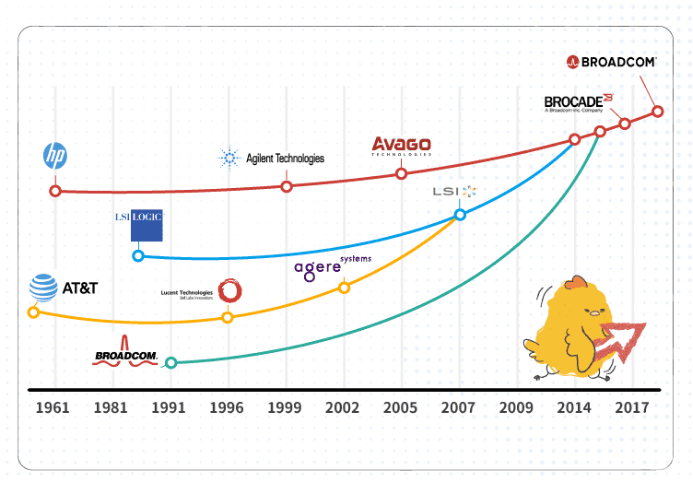

博通发展主要历程,图片来源:博通

细说博通的历史,可以分三条线展开。

第一条线,最早可追溯到1961年惠普成立的半导体产品部门,往后1999年惠普进行组织架构调整时将该部门拆分独立,组成了一家名为安捷伦(Agilent)的新公司,到2005年安捷伦精简架构时,其半导体业务又被私募行业公司—KKR和银湖资本以26.6亿美元的价格买下,并将其改名为安华高科技(Avago)。2009年,安华高科技成功在纳斯达克上市。

第二条线,通信鼻祖AT&T、贝尔实验室、朗讯科技、Agere Systems、LSI一系列产业重要角色先后登场,上演了拆分、合并等过程,最终以2013年安华高斥资66亿美元收购LSI为关键节点,安华高扩展了在存储芯片领域的能力,使业务类型扩大至更加广泛。

第三条线,则是一出更加戏剧的"蛇吞象"操作:2016年安华高以370亿美元巨资收购了比自身体量大数倍的博通公司,后者成立于1991年,在无线通信半导体领域享有国际领先优势。收购之后,新公司沿用了"博通(Broadcom limited)"的名号,直接在2016年全球半导体厂商销售额排名中跃居第五,并且多年来一直保持在高位。

2019全球半导体公司营业收入十强

数据来源:Gartner

或许人们还有印象,在2017年高通遭遇一系列困境以致股价下滑超过20%时,博通向高通抛出了收购要约。虽然最后因为反垄断政策此交易并未达成,但博通的"手段"其实前后一脉相承:

在目标对象股价低迷时买入,通过连续并购以扩充业务线。

相比于通过技术积累获取成长,严格说来更像用资本运作使其庞大。

而除了买买买以外,与文章开头两次售卖IoT部门相通的一点是,博通收购新公司后往往会留下核心的业务线,对于非核心、或认为不重要的分支,就会进行裁减或出售。

在当时,虽然业界都高喊物联网是未来的趋势,可从"旧"博通继承过来的IoT业务却始终达不到新公司规定的30%利润率及格线,在注重销售和利润的气氛背景下,物联网必须被卖出。

针对2015年面向赛普拉斯的那次出售,就是发生在安华高科技收购"旧"博通之后一年,彼时物联网事业部正是公司架构调整时分拆出来的新部门,无情地说,若不是依附其他博通产品线,几近空白的物联网事业部很难有独立产生1.89亿美元年营收的能力。

当然,凭借物联网概念在那时的盛行,以及博通在无线芯片上确有卓越的领先优势,自然有企业相信博通的IoT部门能融合碰撞出更大价值,那么也就划得来。

而对于擅长资产出售和裁员重组的博通,这样的生意当然能做的漂亮。

博通的IoT打法,实则很难复制

深究博通为何能将一系列买买买、卖卖卖交易做的水到渠成,最关键的是其背后的KKR、银湖资本两大私募基金,以及自2006年来先后在安华高科技和"新"博通掌舵的CEO陈福阳(Hock Tan)。

陈福阳的丰富履历暂且不做多说,搬用其本人在多年前于华美半导体协会年度晚宴上的自我评价:"我并不是半导体人,但是我懂得赚钱和经营。"只一句话,关于博通为何连续购入和卖出的逻辑便跃然纸上了。

自然,博通也不是物联网公司,现阶段很少像他的竞争对手英特尔、高通一样表态将拥抱或转型物联网。

可相反的,想要转型物联网的公司却需要博通,这源于博通具备物联网细分领域深厚的技术、生态和专利积累。比如当下广受关注的Wi-Fi 6技术,依然是由博通的芯片方案占据主流之一。

因此从博通的例子来看,对于深耕在物联网的无数企业来说,技术积累依然是站稳市场的关键,资金运作则是锦上添花,提供多一种选择路径。

何况眼下,瞬息变化的市场中,博通的营收正受到中美贸易战和半导体产业环境的影响而下滑,即将出现的消费电子市场的饱和让企业重新考虑战略路线,5G和物联网作为公认的重要市场,又有谁能完全弃之不顾呢?

只是换了种打法而已。

登录

登录

注册

注册