全球5G产业链布局及供应商分析

5G技术的快速发展正在推动包括通信、电子元器件、芯片、终端应用等全产业链的升级。从上游基站射频、基带芯片等到中游网络建设网络规划设计与维护,再到下游产品应用及终端产品应用场景,如云计算、车联网、物联网、VR/AR,整个生态系统包括了基础网络设备商、无线网络提供商、移动虚拟网络提供商(MVNO)、网络规划/维护公司、应用服务提供商、终端用户等。可以说,5G技术的发展对从通信芯片到网络设施,以及终端应用的全方位升级起到了极大的推动作用。由于5G产业链涉及技术范围很广,市场容量超级大,产业类型比较多。本文我们将对5G生态链中的五个产业进行分析,详细梳理当前国内外5G核心产业链的发展情况。

一、基带芯片产业链分析

在5G技术架构中,基带芯片是用来合成即将发射的基带信号,或对接收到的基带信号进行解码。具体地说,就是发射时,把音频信号编译成用来发射的基带码;接收时,把收到的基带码解译为音频信号。同时,也负责地址信息(手机号、网站地址)、文字信息(短讯文字、网站文字)、图片信息的编译。基带芯片是5G技术的核心支撑,实现了信号从发射编译到接收解码的全过程。

据波士顿的调查公司StrategyAnalytics判断,全球移动基带处理芯片的增长将一直延续到2022年,但自2017年起增速会较之前放缓,主要是因为终端出货和LTE投资增速下降。2016年基带芯片整体市场规模较2015年有3.7%的增长,超过220亿美元,主要来自于LTE基带的强劲支撑。2017年,由于LTE终端出货量的增速放缓,总规模预计仅增长0.5%,达到221.57亿美元。

从基带芯片出货量看,2016年高通、联发科、展讯、三星、Intel和海思位列全球手机基带芯片市场前六位,占比分别为33.7%、29.7%、23.4%、4.7%、3%和2.1%。从技术上实力分析,高通、Intel、三星和海思比较强,占据了高端市场。

联发科和展讯主要占据中低端市场。联发科目前综合水平强于展讯,但缺乏展讯本土优势地位,展讯更易获得国内市场支持和来自Intel的技术支持,即使在5G初始阶段技术相对落后,也可借助Intel的芯片开拓市场。长期看,展讯发展的后劲更足。而联发科在4G并未占据高端市场,盈利水平受限,而5G又需要海量的资金投入,我们认为后续联发科将共同与展讯处于中游竞争地位。

联芯受益于国内的TDS产业,其TDS芯片具备相当的实力,但中移动正逐步裁撤TDS网络,其4G的发展没有及时跟进,目前看弱于展讯和联发科。不过有国内产业政策,资金和市场的多方支撑,5G大概率将取得空前突破。

在基带芯片领域按技术实力排名,第一梯队包括高通、intel、海思和三星,其中海思和三星的5G基带芯片基本自用;第二梯队包括展讯、联发科;第三梯队包括大唐联芯等。

二、无线通信模组产业链分析

5G时代的到来将带动数据传输体量的新高度,无线通信模块作为物联网的入口也会迎来更丰富、新颖的应用场景。无线通信模组是连接物联网感知层和网络层的关键环节,属于底层硬件,使各类终端设备具备联网信息传输能力,具备其不可替代性。无线模组按功能分为“通信模组”与“定位模组”。相对而言,通信模组的应用范围更广,因为并不是所有的物联网终端均需要有定位功能。

图1 无线模组功能分类

从应用场景分析,无线通信模块主要指蜂窝网模块(2G/3G/4G模块)。但是随着NB-IoT技术的发展,LPWAN模块(Lora/NB-IoT模块)将成为蜂窝通信模块的替代升级者进行大规模推广,而定位模组(GPS、GNSS模块)常常与蜂窝通信模块共同使用,因此看成广义的无线通信模块。

从产业链上看,无线通信模块的上游是基带芯片等生产原材料,标准化程度较高。下游为各个细分应用领域,极其分散,往往通过中间经销代销环节流向各个领域。模块公司的模式一般为:自己采购上游材料,并负责产品设计和销售,生产则外包给第三方加工厂。

根据物联网应用市场规模大小,无线通信模块产业可分为大颗粒市场和小颗粒市场。大颗粒市场(如智能车载、智能电网、智能交通、智能仪表等)物联网模块量大、标准化程度高、竞争激烈,适合做大收入和树立品牌,研发人员相对可以较少,但市场开拓能力要强。小颗粒市场(如工业物联网、资产追踪、环境监控等)的物联网模块量小,定制化程度高,毛利率水平高,但对供应商研发投入要求高。

目前,在无线通信模组领域,国外龙头主要有Sierra、TelIT、U-blox等,无论是规模还是毛利率要远高于国内厂商。国内第一梯队公司有芯讯通、移远通信、中兴物联、广和通等,按出货量算已经可以和国外龙头相媲美。但由于国内竞争比较激烈,这些厂商的毛利率普遍低于国外。随着品牌和规模效应进一步增强,产业很可能会形成“赢者通吃”的局面,产业集中度有望进一步提升。

三、射频芯片产业链分析

射频简称RF射频就是射频电流,是一种高频交流变化电磁波,射频芯片指的就是将无线电信号通信转换成一定的无线电信号波形,并通过天线谐振发送出去的一个电子元器件。射频芯片架构包括接收通道和发射通道两大部分。

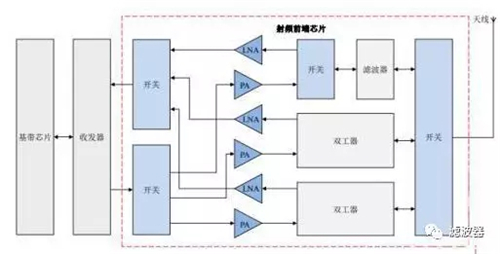

射频前端芯片包括射频开关、射频低噪声放大器、射频功率放大器、双工器、射频滤波器等芯片。射频开关用于实现射频信号接收与发射的切换、不同频段间的切换;射频低噪声放大器用于实现接收通道的射频信号放大;射频功率放大器用于实现发射通道的射频信号放大;射频滤波器用于保留特定频段内的信号,而将特定频段外的信号滤除;双工器用于将发射和接收信号的隔离,保证接收和发射在共用同一天线的情况下能正常工作。智能手机通信系统结构示意图如下。

图2 智能手机通信系统结构示意图

射频前端模块是手机通信系统的核心组件,对它的理解要从两方面考虑:第一,它是连接通信收发芯片(transceiver)和天线的必经通路;第二,它的性能直接决定了移动终端可以支持的通信模式,以及接收信号强度、通话稳定性、发射功率等重要性能指标,直接影响终端用户体验。

目前,射频前端芯片是移动智能终端产品的核心组成部分,追求低功耗、高性能、低成本是其技术升级的主要驱动力,也是芯片设计研发的主要方向。射频前端芯片与处理器芯片不同,后者依靠不断缩小制程实现技术升级,而作为模拟电路中应用于高频领域的一个重要分支,射频电路的技术升级主要依靠新设计、新工艺和新材料的结合。

根据Gartner统计,智能移动终端的出货量已经从2013年的22亿台增长至2016年的24亿台,预计未来保持稳定。如今,手机中射频(RF)器件的成本越来越高。一个4G全网通手机,前端RF套片的成本已达到8-10美元,含有10颗以上射频芯片,包括2-3颗PA、2-4颗开关、6-10颗滤波器。未来随着5G的到来,RF套片的成本很可能会超过手机主芯片。再加上物联网的爆发,势必会将射频器件的需求推向高潮。

射频前端芯片市场主要分为两大类,一类是使用MEMS工艺制造的滤波器,以声表面波滤波器(SAW)和体声波滤波器(BAW)为代表,一类是使用半导体工艺制造的电路芯片,以功率放大器(PA)和开关电路(Switch)为代表。

传统的SAW滤波器领域市场已趋向饱和Muruta、TDK和Taiyo Yuden占据了全球市场份额的80%以上,升级替代产品BAW滤波器近来成为市场焦点,成为MEMS市场的中增长最快的细分产品,根据市场分析机构IHS Supply的调研结果,当前BAW的核心技术主要掌握在Avago(Broadcom)和Qorvo手中,两家公司几乎瓜分了全部市场份额。

功率放大器市场主要分为终端市场和以基站为代表的通信基础设施市场,相比目前终端市场约130亿美元的总容量,基站功率放大器市场规模相对较小,在6亿美元至7亿美元左右。在终端功率放大器市场,形成了Skyworks、Qorvo和Broadcom(Avago)三家企业寡头竞争的局面,三家企业合计占据了90%以上的市场份额,而在基站功率放大器市场,NXP和Freescale在合并前总共占据了51.1%的市场份额,国内主要有锐迪科(被紫光收购)、唯捷创芯(Vanchip)、中普微、国民飞骧(Lansus)、中科汉天下等企业,但技术能力与国外巨头有着差距。

登录

登录

注册

注册