工业机器人的市场机遇与挑战

17年以来,越来越多的资本开始关注工业机器人领域,行业融资新闻也频频刷屏,资本、创业者涌入这个原本“传统”的行业。本文从工业机器人的行业机遇和挑战两个部分讲述一些个人的思考。

工业机器人发展迎来黄金时代

从产业趋势上看,13年以来年复合增长超过20%;人力成本上升、政策引导都在推动工业机器人产业发展;从资本环境上看,17、18年工业机器人领域融资事件频发;在行业应用中,判断3C领域会迎来一轮爆发。

1、产业趋势

销量年复合增长超过20%如下图所示,中国机器人的销售数量从2013年开始快速增长,年复合增长率超过20%,2018年预测有超过14万台的出货量,按照平均售价20万计算,工业机器人仅本体市场规模就高达280亿。

数据来源:智研咨询发布的《2018-2024年中国工业机器人行业市场深度调研及未来发展趋势报告》

2、驱动因素

人力成本上升:随着人口红利消失,80、90越来越多的追求舒适的工作环境,制造业的人力成本不停增长,国家统计局公布了2017年规模以上企业就业人员分岗位年平均工资情况。根据报告显示,中制造业平均工资为58049元,对比东南亚地区,已经丧失了人力成本优势。所以人力成本的上升倒逼了工业机器人的发展。

政策引导:国家层面先后颁布在《中国制 造2025》《机器人产业发展规划(2016-2020年)》“工业强基工程”等政策,规划到2020年我国工业机器人密度目标150台/人,国内产量20万台、自主产量10万台,国家意志推动工业机器人产业发展。

3、资本现象:资本对于属于生产制造产业的工业机器人关注度越来越高

数据显示:2017年机器人共有166起融资事件,2018年截止11月初已经有153起融资事件,融资金额最高可达数亿元人民币,参与机构包含顺为、招商局资本、德联资本、明势资本等中国明星投资机构。

3C领域的工业机器人应用是个小爆发

3C产品包括外壳、玻璃、盖板在内的零部件制造技术以及整机装配技术,其工艺和设备成熟,加工内容重复度高,劳动强度高,符合自动化改造特征。而我国的现状是自动化程度尚处于较低水平。比如:目前国内3C行业机器人密度仅为11台/万员工,而日韩国家的机器人密度早已超过1200台/万员工。市场容量增长趋势明显。根据“草根调研”发布的调研结果看,在后端的组装、测试、包装环节,目前综合水平不到15%,自动化率还有很大的提升空间,且未来几年将成为各大企业重点关注的领域。

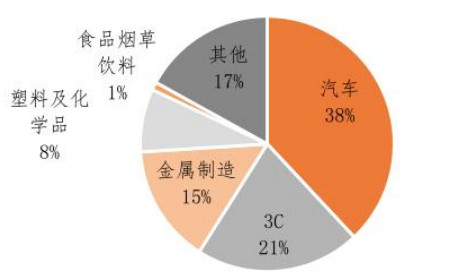

从市场规模上来看,3C产业是仅次于汽车产业的大市场,我国是3C制造业大国,全球大约70%以上的电子产品均由中国进行制造和装配,3C产业的工业机器人可以有力的降低人力成本、提高工作效率、并降低成本。相比之下,汽车产业成熟度较高,增量空间有限,且被四大家族基本垄断。

数据来源:前瞻技术研究院

行业挑战/判断

一、核心零部件占据本体70%成本,却严重依赖进口

从成本结构上来看,工业机器人由控制系统、驱动系统和执行机构组成,分别对应控制器、伺服电机和减速器等核心零部件。从成本上来看,核心零部件占工业机器人成本大头,约72%左右。同样的核心零部件国内厂商要以近 4 倍的价格购买减速机,以近 2 倍的价格购买伺服驱动器。其中电机和减速器严重依赖进口,控制器领域逐渐国产化。

国内伺服电机市场中:前三名松下、三菱、安川均为日系品牌,总份额达到45%,门子、博世、施耐德等欧系品牌占据高端,整体市场份额在30%左右,国内企业整体份额低于10%;

减速器市场中:世界75%的精密减速器市场被日本的哈默纳科和纳博特斯克占领,其中纳博特斯克生产RV减速器,约占60%的份额,哈默纳科生产谐波减速器,约占15%的份额;

国内控制器市场中:发那科、安川、ABB占据近40%的份额,爱普生、OTC、史陶比尔等二线企业占据44%的市场份额。我国控制器与国外差距较小,硬件方面已经掌握,软件方面国产品牌在稳定性、响应速度、易用性等还有差距。

二、长尾市场中,本体和集成商融合组成“本体集成商”

中国有汽车、3C这样头部很集中的行业,但更多的是一般工业,产业集成度很低。

在分散的市场环境中,客户的需求往往是焊接、码垛单个环节的效率提升或者替代人工,对于现场工艺流程理解要求并不高,集成难度较低。长尾市场中,单一的集成商或者本体厂商提供的价值度较低,所以,本体和集成商的结合在一起成了行业的选择,成为“本体集成商”。

三、客户特点要求性价比高、易部署和易操作

长尾市场的特点是客户极其分散,应用水平非常低,对价格非常敏感。独特的市场特性对本体商提出了完全不一样的产品要求:

第一:高性价比

中美制造业利润率水平存在较大差异。中国制 造企业的平均利润率,从2011年开始,连续6年徘徊在2-3%的超低利润区间,对比之下,2016世界500强中的美国制造企业平均利润率高达12.2%,2017世界500强中的美国制造企业平均高达10.9%。企业主在利润利润率低下、大环境又是信贷资源紧张、融资成本高的情况下,添加新的工业机器人设备时,性价比便是重点中的重点,核心指标是设备投入回本周期。

对于本体集成商而言,核心零部件完全采用进口客户在成本上难以接受,国产核心零部件替代或者自研核心零部件成为本体集成商厂商的选择。

第二:易于部署

单一环节的小改造造成的就是工业机器人的客单价上不来,保持在几十万到几百万的区间。但是每个项目都需要工程师资源匹配,能够最大效率提高工程师资源的流转率成为提高利润水平的尚方宝剑之一。这就对项目部署提出了挑战,易部署能减少部署时间,减少核心工程师资源参与度,从而降低成本。

第三:易操作

不同于汽车领域的大型客户,员工文化素养较高,可以有专职人员参与设备使用的前期培训等。长尾客户没有专业人员能耐心学习复杂的按钮和操作指令,傻瓜式操作才是王道,人机交互环节的易操作是本体集成商需要不断优化的点之一。

目前工业机器人领域行业发展迎来黄金时代,也受到众多资本关注,其中的3C领域应用是值得关注的重点方向之一。目前阶段,除控制器外,减速器和伺服电机还收到四大家族的掣肘。对于除了汽车、3C之外的长尾市场,本体和集成商慢慢没有边界,成为融合的“本体集成商”。本体集成商对于核心零部件的自研能力、易部署、易操作的提升能力成为取得长尾市场成功的关键因素。

登录

登录

注册

注册