移动支付产业发展面临四大问题

作者:林起劲

来源:中国电子报

日期:2009-08-19 09:13:11

摘要:就中国发展情况来看,移动支付的发展主要面临以下四大问题。

Frost&Sulivan公司高级咨询顾问 林起劲

移动支付包括远距离支付方式和近距离支付方式。远距离移动支付的主要技术实现方式有SMS(短消息业务)、WAP(无线应用协议)、客户端(手机软件)和USSD(非结构化补充数据业务)。近距离移动支付的主要技术实现方式有红外和NFC(近距离非接触技术)。

NFC或成未来移动支付主流

在具体应用中,USSD和红外方式已经基本被其他方式取代了。在其余的方式中,短信方式最为简便,是移动支付的早期实践方式,也是培育消费者体验的起点。这种方式适合用来提供移动银行业务,例如账户查询、账户变动通知、转账等服务,受到银行机构的认同和支持。随着移动互联网的应用普及,WAP(无线应用协议)/WEB方式也开始受到重视。这两种方式不依赖于电信运营商,运营商和手机终端将被通道化。这种方式受到银行和第三方支付机构的大力支持,目前,包括中国工商银行、中国建设银行、支付宝等在内的多家机构都推出了基于WAP的支付服务。

为了增强移动支付的互动性和安全性,并且提高业务的丰富性,客户端方式也逐渐获得推广。客户端方式也同样不依赖于电信运营商。例如,2008年年底中国银联还采取了“客户端+SD卡封装”的方式提供业务。该策略使银行机构更加接近用户,降低了用户对终端及运营商的依赖性。在美国,维萨卡与谷歌、摩根大通合作推广基于客户端的移动支付方式,其中维萨卡提供移动支付平台,谷歌提供基于Android平台的客户端软件。

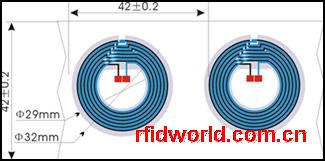

与上述方式相比,NFC方式非常需要终端的支持,并且一般与手机SIM卡捆绑。运营商在该种应用方式中,具有更大的掌控力。同时,该方式能够提供最便利的服务,因此受到运营商的大力支持。2008年初,GSMA(移动通信亚洲大会)设立了Pay-Buy-Mobile计划,并发布基于SIM卡的单线传输协议。目前大约有35家国际主流运营商支持该计划。

从发展趋势看,短信和客户端方式适合提供移动银行业务;WAP/WEB方式除了支持移动银行,还能够提供较好的远程(在线)购物体验;而NFC方式适合线下的商场、便利店、停车场等场合的支付应用。移动支付产业链的各个参与方,基于对产业链不同的掌控能力,业务方式和发展策略也有所侧重。

从用户体验来看,由于传统的互联网已经能够提供便捷的网银业务、在线购物服务,因此短信、WAP/WEB以及客户端方式将只是在不便情形下的补充手段,特别适合一些不便通过PC上网的学生或流动群体。而NFC方式由于具备很高的安全性和便利性,被认为是未来移动支付的发展主流。

建立强强合作商业模式

从产业链环节上看,移动支付的主要参与者主要包括:消费者、平台提供商、银行、电信运营商和商户。其中,银行和电信运营商在其中具有较高的谈判能力。因此,可以按照这两者在产业链中的参与程度,划分移动支付的商业模式。

如果双方都期望以自己为中心建立商业模式,则有一方的参与热情必然下降,最终无法让用户在最佳环境下获得应用体验。反之,如果双方理性认可对方优势,在一个合理的商业分成模式下展开合作,则有利于提供全方位的应用服务。

从日韩的发展经验来看,银行和电信运营商强强联合的商业模式,能够较快地促进业务的发展。例如在韩国信用卡公司通常收取交易金额的2.5%,但在使用电信运营手机信用卡业务时,这2.5%的商户折扣中,1%用来补贴消费者购买手机的成本,0.3%归无线运营商,信用卡公司获得剩下的1.2%。目前包括信用卡公司在内的产业链各方对这种安排都比较满意。

仍面临四大问题

就中国发展情况来看,移动支付的发展主要面临以下问题。

第一,法律制度与行业规范尚待完善。目前中国在电子支付领域的法律体系尚未完善,支付参与方的责任与分工都缺少明确的法律描述。同时,在行业运营方面,也没有可靠的行业操作规范。这使得移动支付应用存在一定的法律风险与经营风险。

第二,用户信用与信息安全问题严重。由于垃圾短信、电话诈骗和资费陷阱问题的广泛存在,导致移动增值服务的诚信度较低,可能影响用户进一步使用移动增值服务的意愿。在移动支付方面,用户还面临安全方面的疑虑。

第三,商业模式待解。总的来说,中国的主流运营商和主流银行机构都希望以自己为中心建立商业模式,这影响了产业的进一步发展。

第四,客户端安装与定制终端成本问题待解。由于移动支付可能需要安装客户端软件,或使用特定的支持NFC技术的终端,这需要用户克服知识壁垒和手机更换成本。一般而言,只有向用户提供一定的优惠服务,用户才会有更大的热情购买定制手机和使用该业务。从这一点看,如果向用户收费,就不可能吸引用户应用移动支付手段来替代现金支付或银行卡支付。

移动支付包括远距离支付方式和近距离支付方式。远距离移动支付的主要技术实现方式有SMS(短消息业务)、WAP(无线应用协议)、客户端(手机软件)和USSD(非结构化补充数据业务)。近距离移动支付的主要技术实现方式有红外和NFC(近距离非接触技术)。

NFC或成未来移动支付主流

在具体应用中,USSD和红外方式已经基本被其他方式取代了。在其余的方式中,短信方式最为简便,是移动支付的早期实践方式,也是培育消费者体验的起点。这种方式适合用来提供移动银行业务,例如账户查询、账户变动通知、转账等服务,受到银行机构的认同和支持。随着移动互联网的应用普及,WAP(无线应用协议)/WEB方式也开始受到重视。这两种方式不依赖于电信运营商,运营商和手机终端将被通道化。这种方式受到银行和第三方支付机构的大力支持,目前,包括中国工商银行、中国建设银行、支付宝等在内的多家机构都推出了基于WAP的支付服务。

为了增强移动支付的互动性和安全性,并且提高业务的丰富性,客户端方式也逐渐获得推广。客户端方式也同样不依赖于电信运营商。例如,2008年年底中国银联还采取了“客户端+SD卡封装”的方式提供业务。该策略使银行机构更加接近用户,降低了用户对终端及运营商的依赖性。在美国,维萨卡与谷歌、摩根大通合作推广基于客户端的移动支付方式,其中维萨卡提供移动支付平台,谷歌提供基于Android平台的客户端软件。

与上述方式相比,NFC方式非常需要终端的支持,并且一般与手机SIM卡捆绑。运营商在该种应用方式中,具有更大的掌控力。同时,该方式能够提供最便利的服务,因此受到运营商的大力支持。2008年初,GSMA(移动通信亚洲大会)设立了Pay-Buy-Mobile计划,并发布基于SIM卡的单线传输协议。目前大约有35家国际主流运营商支持该计划。

从发展趋势看,短信和客户端方式适合提供移动银行业务;WAP/WEB方式除了支持移动银行,还能够提供较好的远程(在线)购物体验;而NFC方式适合线下的商场、便利店、停车场等场合的支付应用。移动支付产业链的各个参与方,基于对产业链不同的掌控能力,业务方式和发展策略也有所侧重。

从用户体验来看,由于传统的互联网已经能够提供便捷的网银业务、在线购物服务,因此短信、WAP/WEB以及客户端方式将只是在不便情形下的补充手段,特别适合一些不便通过PC上网的学生或流动群体。而NFC方式由于具备很高的安全性和便利性,被认为是未来移动支付的发展主流。

建立强强合作商业模式

从产业链环节上看,移动支付的主要参与者主要包括:消费者、平台提供商、银行、电信运营商和商户。其中,银行和电信运营商在其中具有较高的谈判能力。因此,可以按照这两者在产业链中的参与程度,划分移动支付的商业模式。

如果双方都期望以自己为中心建立商业模式,则有一方的参与热情必然下降,最终无法让用户在最佳环境下获得应用体验。反之,如果双方理性认可对方优势,在一个合理的商业分成模式下展开合作,则有利于提供全方位的应用服务。

从日韩的发展经验来看,银行和电信运营商强强联合的商业模式,能够较快地促进业务的发展。例如在韩国信用卡公司通常收取交易金额的2.5%,但在使用电信运营手机信用卡业务时,这2.5%的商户折扣中,1%用来补贴消费者购买手机的成本,0.3%归无线运营商,信用卡公司获得剩下的1.2%。目前包括信用卡公司在内的产业链各方对这种安排都比较满意。

仍面临四大问题

就中国发展情况来看,移动支付的发展主要面临以下问题。

第一,法律制度与行业规范尚待完善。目前中国在电子支付领域的法律体系尚未完善,支付参与方的责任与分工都缺少明确的法律描述。同时,在行业运营方面,也没有可靠的行业操作规范。这使得移动支付应用存在一定的法律风险与经营风险。

第二,用户信用与信息安全问题严重。由于垃圾短信、电话诈骗和资费陷阱问题的广泛存在,导致移动增值服务的诚信度较低,可能影响用户进一步使用移动增值服务的意愿。在移动支付方面,用户还面临安全方面的疑虑。

第三,商业模式待解。总的来说,中国的主流运营商和主流银行机构都希望以自己为中心建立商业模式,这影响了产业的进一步发展。

第四,客户端安装与定制终端成本问题待解。由于移动支付可能需要安装客户端软件,或使用特定的支持NFC技术的终端,这需要用户克服知识壁垒和手机更换成本。一般而言,只有向用户提供一定的优惠服务,用户才会有更大的热情购买定制手机和使用该业务。从这一点看,如果向用户收费,就不可能吸引用户应用移动支付手段来替代现金支付或银行卡支付。

登录

登录

注册

注册